Oznaki bańki spekulacyjnej S&P500 vs Rynek USA

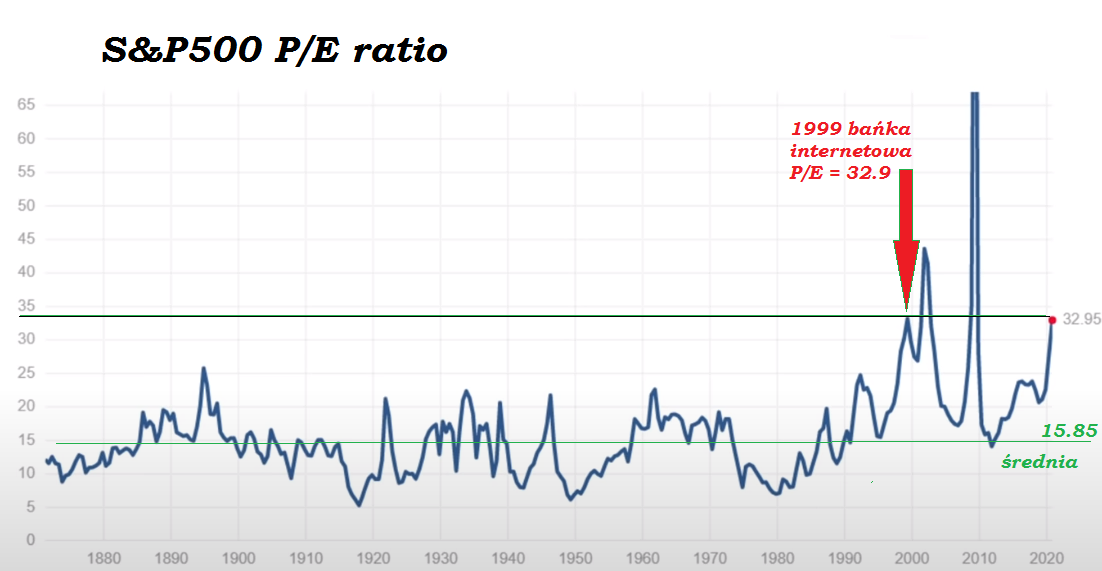

1. Jak wygląda wskaźnik cena do zysk (P/E) dla indeksu S&P500?

Wskaźnik ceny do zysku (P (profit) / E (earnings)) jest jednym z najczęściej stosowanych wskaźników przez inwestorów i analityków do określania wyceny akcji. Oprócz pokazania, czy cena akcji spółki jest zawyżona lub niedoszacowana, wskaźnik P / E może ujawnić, jak wycena akcji wypada w porównaniu z jej grupą branżową lub wskaźnikiem porównawczym, takim jak indeks S&P 500.

Wskaźnik P/E pomaga inwestorom określić wartość rynkową akcji w porównaniu do zysków firmy. Krótko mówiąc wskaźnik P / E pokazuje, ile rynek jest skłonny zapłacić dzisiaj za akcje na podstawie jego przeszłych lub przyszłych zysków. Wysoki wskaźnik P / E może oznaczać, że cena akcji jest wysoka w stosunku do zysków i prawdopodobnie przeszacowana. I odwrotnie, niski P / E może wskazywać, że obecna cena akcji jest niska w stosunku do zysków.

Na rysunku nr 1 przedstawiono wykres P/E dla indeksu S&P500 w zakresie blisko 100-letnim. Obecne wyceny indeksu przekroczyły wartość szczytu bańki spekulacyjnej z lat 1999/2000. Obecna wartość P/E jest ponad 100% wyższa od jej średniej 100 -letniej.

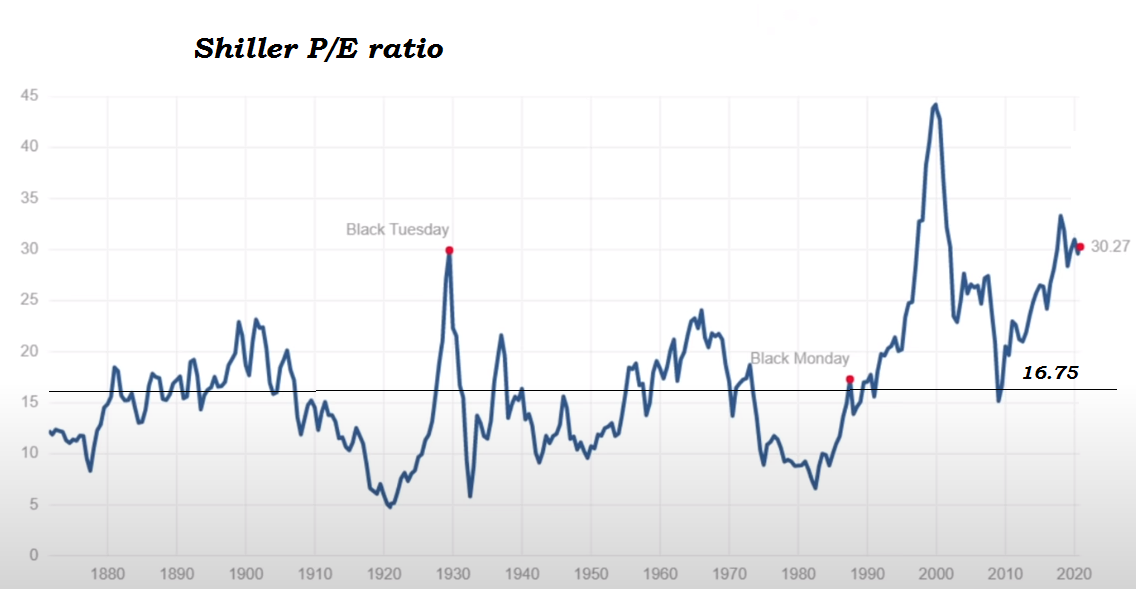

2. Wskaźnik Shiller’a (CAPE)

Wskaźnik CAPE to miara wyceny, która wykorzystuje realne zyski na akcję (EPS) w okresie 10 lat, aby wyrównać wahania zysków przedsiębiorstw w tym również inflację, która występuje w różnych okresach cyklu biznesowego. Wskaźnik CAPE został spopularyzowany przez profesora Yale University Roberta Shillera. Znany jest również jako wskaźnik P / E Shillera.

Rentowność przedsiębiorstwa w znacznym stopniu zależy od różnych wpływów cyklu gospodarczego. Podczas ekspansji zyski znacznie rosną, ponieważ konsumenci wydają więcej pieniędzy, ale podczas recesji konsumenci kupują mniej, zyski spadają i mogą przekształcić się w straty. Podczas gdy wahania zysków są znacznie większe w przypadku firm w sektorach cyklicznych – takich jak surowce i finanse – niż w przypadku firm z sektorów defensywnych, takich jak usługi użyteczności publicznej i farmaceutyki, niewiele firm może utrzymać niezmienną rentowność w obliczu głębokiej recesji.

Podsumowując:

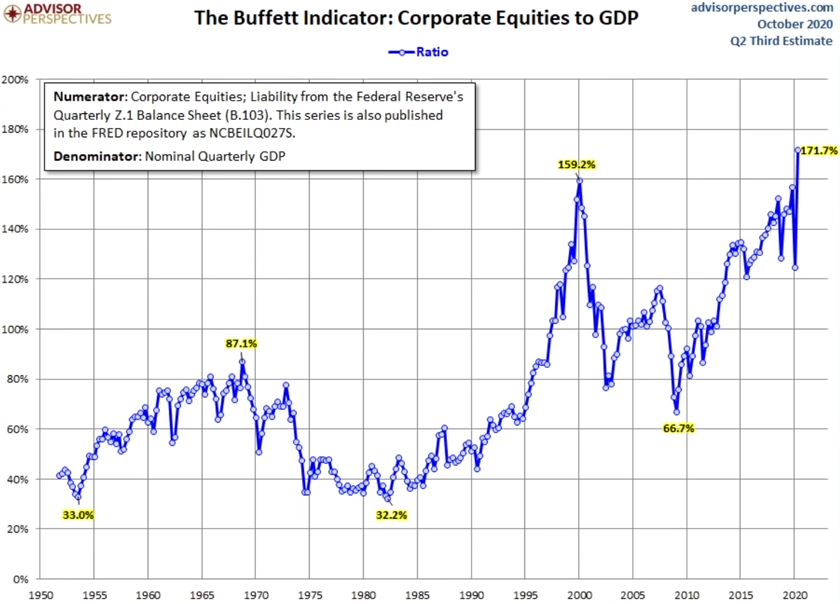

3. Wskaźnik Buffett’a

Wskaźnik Buffett stanowi całkowitą kapitalizację rynkową wszystkich amerykańskich spółek w stosunku do PKB USA. Innymi słowy, chodzi o stosunek kapitalizacji giełdowej danego kraju do całkowitego produktu krajowego brutto.

Kiedy jest on poniżej 50% rynek jest bardzo niedoważony, kiedy znajduje się w przedziale od 70% do 80% jest względnie stabilny. Kiedy jednak przekracza 100% oznacza to, że może tworzyć się bańka spekulacyjna.

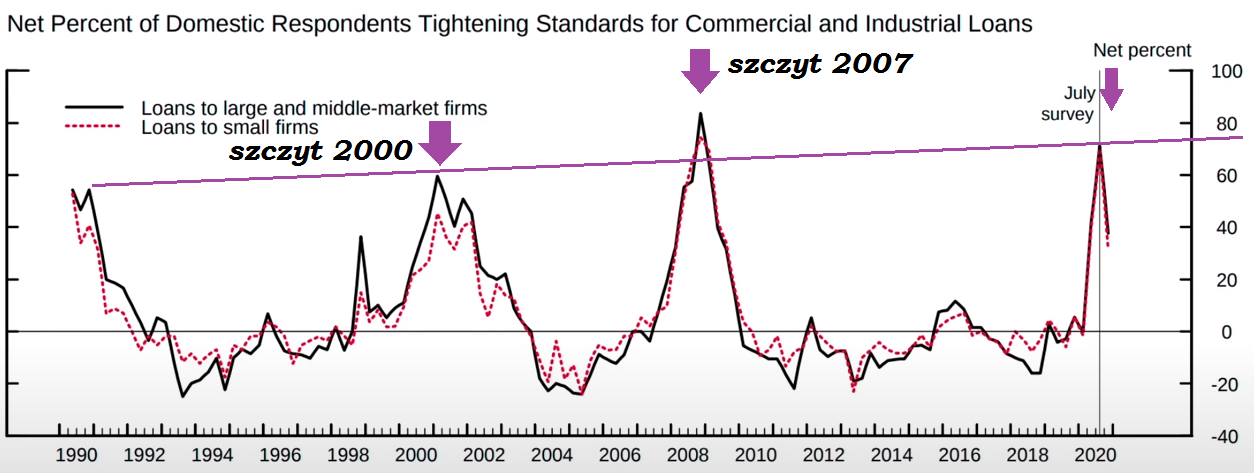

4. Największe zaostrzenie polityki kredytowej banków od 12 lat w USA

Banki zaostrzają standardy udzielania kredytów nawet gdy są zachęcane do przekazywania pieniędzy tym, którzy zostali dotknięci pandemią koronawirusa. Główne udziały netto banków, które podały przyczyny zaostrzenia standardów lub warunków udzielania kredytów, jako ważne powody wskazały mniej korzystne lub bardziej niepewne perspektywy gospodarcze, pogorszenie się problemów branżowych i zmniejszoną tolerancję na ryzyko.

Banki również wskazywały na słabszą pozycję kapitałową, mniejszą konkurencję i obawy związane ze zwiększonymi obciążeniami regulacyjnymi.

Na rysunku nr 4. pokazano procentowe zaostrzanie polityki kredytowej banków w ostatnich 30 latach. Na uwagę zasługuje fakt, że każdemu szczytowi zaostrzania polityki kredytowej towarzyszył szczyt giełdowy. Każdorazowo kiedy wskaźnik ten wynosił 60 – 80%, rynki notowały historyczne szczyty – tak było w 2000, 2007 oraz jest obecnie (dane z lipca 2020).

5. Granie na długu – amerykański rynek akcji

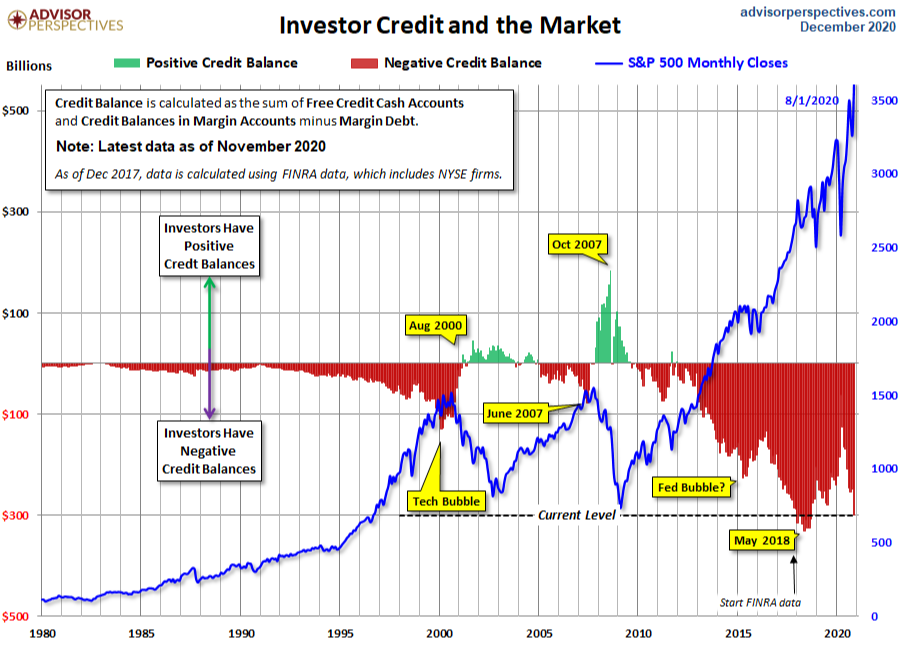

Giełda w Nowym Jorku publikuje cyklicznie dane dotyczące zadłużenia z tytułu depozytu zabezpieczającego – rys.5. a rynkiem giełdowym w odniesieniu do indeksu S&P500.

Lance Roberts z firmy Real Investment Advice przeanalizował zadłużenie z tytułu depozytu zabezpieczającego obejmującym wolne rachunki gotówkowe i salda kredytowe na rachunkach depozytowych. Zasadniczo oblicza saldo kredytu jako sumę wolnych środków gotówkowych i sald kredytowych na rachunkach depozytu zabezpieczającego minus zadłużenie z tytułu depozytu zabezpieczającego. Poniższy wykres ilustruje matematykę salda kredytowego z nałożonym indeksem S&P 500. Należy pamiętać, że poniższy wykres jest oparty na danych nominalnych, nieskorygowanych o inflację.

Analiza wykresu potwierdza chciwość inwestorów – im większe zadłużenie na rachunkach maklerskich tym większa wartość wycena indeksu S&P500.